2块钱撬动恒大汽车!许主席能成功吗

来源丨杠杆地产 撰文|杆姐&编辑|雯雯

2023年4月24日,中国恒大和恒大汽车双双发布公告:

双方订立买卖协议。以代价人民币2元,恒大汽车将其持有的该司健康管理分部、及新能源汽车分部(主要即恒大汽车地产板块)项下,总计47个养生空间项目的目标公司“荟保及FlamingAce”的全部股份,出售给中国恒大。

按照恒大汽车公告所言,完成交易,

董事会相信,通过去杠杆化及减持项目专注发展及专业化新能源汽车分部,本公司可带领新能源汽车分部更上一层楼。

听起来,特别好。该司还说,股东可借新能源汽车分部的业务增长变现,为股东带来价值。

应该说,恒大集团旗下所有业务板块,目前最具想象力、最热的也就是新能源汽车。杠杆地产也相信,如果可以让恒大汽车轻装上阵,理论上对于恒大的汽车板块是有利的,也为相应股东减负、未来获取回报提供更好基础。

反过来,如果恒大汽车有机会翻盘,也可以拉整个恒大集团一把。

问题是这个游戏,可以成功吗?

01

恒大的算盘

事情其实要从恒大健康说起。

今天的恒大汽车,前身就是恒大健康,后来更名恒大汽车。这个目的大家都懂,一方面新能源汽车火,汽车概念估值、市值一度非常高。

同时各地争抢汽车企业,拿着这个概念,也是配套拿地的好办法。

比如我们看恒大汽车(恒大健康)之前的简介,是恒大集团旗下以健康养生谷项目开发建设为载体,以会员制为服务模式,提供多层次分级医疗、全龄化养生、高精准健康管理、多元化养老等服务的综合大型健康产业集团,于2015年5月在香港联交所主板上市。

换句话说,恒大汽车当年的算盘很成功。

而今,也就有了我们看到的此次恒大养生谷、养生空间项目的出售问题。

按照此次恒大汽车公告所言:

2018年,本集团战略性进军新能源汽车产业,自此成功建立新能源汽车分部,打造涵盖汽车研发、动力电池、电机控制与动力总成技术、制造、智能充电及共享出行的全产业垂直价值链。

鉴于新能源汽车分部牵涉庞大资本承担,加上考虑到本集团的现有资源,董事会认为,向出售集团的养生空间项目进一步投入资源不符合其去杠杆化的整体战略,并可能对本集团发展新能源汽车分部加诸限制。

这些话换个时期或许又是另外一个思路。

比如刚才杠杆地产所言,各地都想引进恒大汽车及产业链时,那么恒大养生空间项目对恒大汽车而言,这就是很好的拿地思路。

当然,此次2块钱出售恒大养生空间项目后,恒大汽车在天津、南宁还各持有一个住宅及物业发展项目。

当然这不是多大的事。

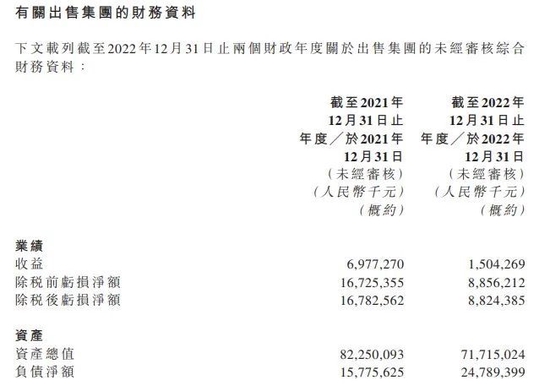

大问题是,此次公告披露,截至2022年末,此次出售集团的综合负债净额账面值(包括少数权益)约247.89亿元。

而2022年的亏损高达88亿元多,2021年更是亏了小168亿元。所以恒大汽车旗下的地产板块(姑且这么说)其实是巨大的负担。

所以公告说:

预计本公司将录得出售收益约人民币24,789百万元。因出售事项产生的出售收益为代价与出售集团于2022年12月31日的负债净值之间的差额……

因此,实际名义支付2块钱就可以。

中国恒大正在推进境外债务重组,详见杠杆地产文章《负债近1.9万亿元!恒大资不抵债,此次重组不容失败》(2023年3月23日)。

未来3年,恒大“保交楼”,努力保持“复工复产”维持有序运营,预计需要额外2500亿元-3000亿元融资。

我不知道恒大的债务重组最终能否成功,但显然要成功的前提条件,还需要的资金太庞大了。

如何让自己多一条路?这算是恒大汽车、中国恒大第二次好算盘。

我们明白,许主席肯定也明白,恒大汽车这个时候应该出来“为集团贡献了”。或许也有投资者这么建议。

另外就算恒大汽车搞不好,起码减负了,整个集团不能全是坏账一堆的企业啊,一个相对干净的“恒大汽车壳资源”,起码是个路子。

02

问题是造车还要多少钱,有投资者吗?

如上文杠杆地产所言,在恒大集团所有的业务板块中,目前最具想象力、最热的也就是新能源汽车。当然其实这个板块,2022年很多公司的市值、估值也严重回撤。

不管怎么说,剥离了恒大汽车的既有健康、地产业务等,至少恒大汽车资产负债表好看了一些。

此外,恒大汽车此前已向客户交付超过900台恒驰5。

这算是好消息。

坏消息是:

于本公告日期,由于资金不足,本集团的天津工厂暂缓生产恒驰5。

此前恒大方面即披露过,因为流动资金紧张,为能维持基本的业务运营,恒大新能源汽车已采取措施削减成本,例如削减员工人数。

截至2023年3月,恒大新能源共有2795名员工,2022年6月30日员工数为3742名。

此前公告披露,在没有新流动性注入的情况下,恒大新能源汽车将面临停产风险。如今确实停产了。

不全是坏消息,恒大汽车还说,计划于2023年5月恢复生产。

这些话真的假的不是那么重要,重要的是,剥离压力很大的地产类资产后,一个相对干净的“恒大汽车壳资源”有人会买单、投资吗?

此次公告是这么说的,正积极寻求外部潜在投资者,以获得可能的合作机会。于本公告日期,尚未与任何潜在投资者签订最终协议。

恒大汽车公告说,如果该公司能在未来寻求超过人民币290亿元的融资,计划推出多款旗舰车型,并希望实现量产,在这样的计划下,2023年至2026年的累计无杠杆现金流预计达-70亿元至人民币-50亿元之间。

这句话翻译一下,恒大汽车需要大笔融资,同时未来还会亏很久。

暂时没有投资人签约,杠杆地产觉得不难理解。

但是不管怎么说,一个相对干净的“恒大汽车壳资源”,不再和恒大健康的那些健康谷等地产项目混在一起,确实有利于恒大汽车的估值,“有助于吸引投资者加盟恒大汽车并筹得资金。”中国恒大方面这样称。

以今天的市场情况,会有投资者入局吗?

03

恒大汽车有没有未来

是否有投资者入局,关键是被人认为恒大汽车有没有未来。

恒大汽车剥离地产板块,如上文所述,可以让恒大汽车的资产负债表好看那么点。

以今天的地产局面,恒大汽车的地产板块总体就是负资产,你想要盘活恒大汽车,还要让未来投资者一起接你的地产业务,人家压力很大啊。

为投资者着想是应该的,只有投资者有意愿了,恒大汽车才有第一步复牌的希望,重新复牌了开始正常销售、生产、交付,恒大汽车的市值才能上去。

如下图,剥离了地产板块后,恒大汽车总资产大约595亿元,负债588亿元出头。

我们可以设想,如果养生谷那些地产项目包含在内,仅仅这部分负债净额小248亿元,哪个投资人不吓着?

所以恒大集团内部左右手一倒腾,2块钱,负债都给中国恒大(反正中国恒大很难了),恒大汽车理论上起码有得玩了。

当然,剥离后恒大汽车资产负债表依旧不好看,好处是起码交付了几百辆车,工厂现成的,上市公司也是现成的——有本事的人,这故事拿着就可以讲。

但是杠杆地产觉得有3个问题:

1)负债依旧很高,前途未知。盘活预估还要290亿元的融资,2023年至2026年的累计无杠杆现金流预计达-70亿元至人民币-50亿元之间。有几个投资人承受得起?

毕竟要继续烧钱。

2)恒大集团方面怎么给恒大汽车定价?如果对恒大汽车要价过高,谁来投资?如果要价太低,许主席也对不起自己,中国恒大白白帮恒大汽车承担几百亿元负债。

3)吸引战略投资者的时机问题。目前新能源汽车竞争白热化,要异军突起太难了,何况恒大汽车这么难的企业、以及不知道成色如何。

上述3个问题一般人能解决吗?我觉得堪比贾会计的造车公司。

按照中国恒大境外债务整体重组初步的计划,金融债权人将能够获得可按若干条款交换恒大汽车股份的债券。因此,该债权人也将从恒大汽车的价值增长中受益。

这是此次剥离地产板块后,恒大汽车最吸引人的地方。

简单说,若恒大汽车股价上涨,或可给债权人带来上行收益——战投资者更希望如此。

不过,杠杆地产也要说一句,现在的新能源汽车公司股价上涨的可不多。

故事不好讲了。

本文未标注出处的财务图表,均源自恒大系有关公告,特此说明并致谢

责任编辑:张海营

【防非宣传月】富说新规 | 全面注册制下,退市制度有哪些改变?

为认真贯彻落实《国务院关于进一步提高上市公司质量的意见》和《健全上市公司退市机制实施方案》要求,进一步深化退市制度改革,2020年12月31日,沪深交易所修订《上市规则》,优化了退市标准,简化了退市流程。相关制度改革坚持市场化、法治化、常态化基本原则,对提高上市公司质量、保护投资者合法权益具有重要意义。诺哈网2023-05-26 06:54:050000中兰环保(300854.SZ)股东深创投及其关联方拟合计减持不超495.46万股

中兰环保(300854.SZ)公告,公司股东深创投及其关联方红土创业、红土创客拟减持公司股份,合计不超495.46万股。0001市场回暖股价上涨50%,玉禾田回应应收款、毛利变动

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!不到5个月的时间,新增订单超接近上年全年的55%,股价也在同一时间上涨近50%。业绩、股价市场回暖的同时,环卫龙头玉禾田(300815.SZ)的应收账款、毛利率,也受到投资者高度关注。0000香溢融通(600830)投资者索赔案进入最后十天倒计时

受损股民可至新浪股民维权平台登记该公司维权:http://wq.finance.sina.com.cn/关注@新浪证券、微信关注新浪券商基金、百度搜索新浪股民维权、访问新浪财经客户端、新浪财经首页都能找到我们!诺哈网2023-05-26 05:50:470000旗下产品遭遇大额赎回,扛不住预警线 华鑫证券赎回自家债基超30%

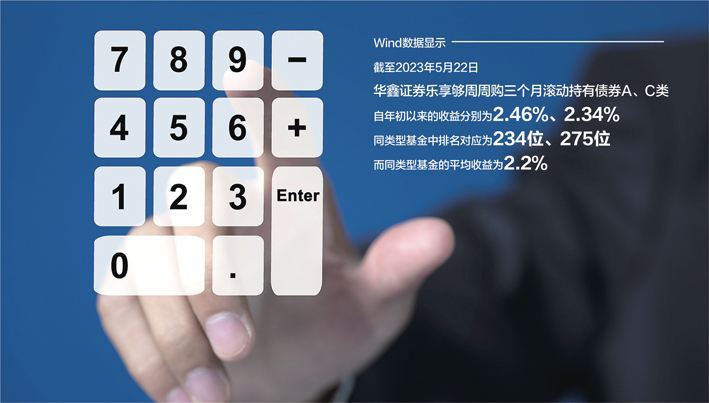

来源:每日经济新闻每经记者李娜每经编辑彭水萍最近,债基的日子红火起来,关门谢客的公告屡见不鲜,甚至有债基将准入门槛设置在了100元。不过,《每日经济新闻》记者发现,也有债基产品的日子并不好过,部分债基明显遭遇不小的赎回,而被迫提高精度。近日,华鑫证券就发布公告,赎回华鑫证券乐享周周购三个月滚动持有债券型集合资产管理计划470万份,占一季度公司自有资金总份额的比例超过30%。诺哈网2023-05-25 15:17:160000